FIRST Veritas – Årsbrev 2021

03.01.22Kjære medinvestor,

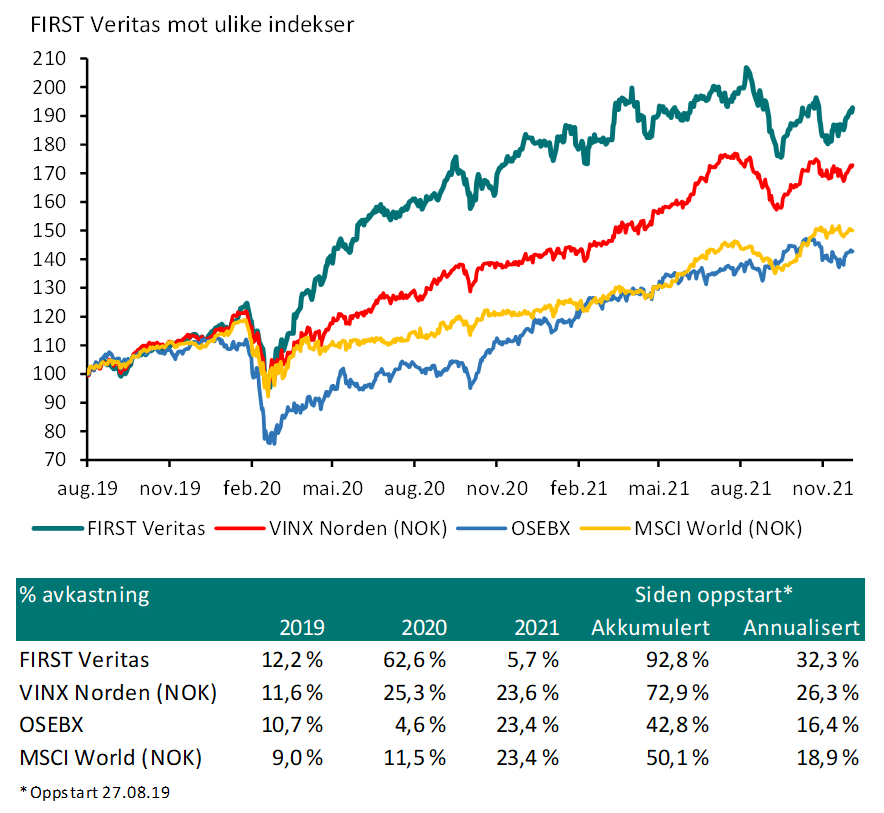

Sammendrag av utvikling sist kalenderår (per 30. Desember 2021) og siden oppstart 27. August 2019.

Avkastningen til FIRST Veritas i 2021 ble 5.7%, en mindreavkastning på 17.8 prosentpoeng sammenlignet med den nordiske referanseindeksen. Samlet avkastning siden oppstart har vært 92.8% (32.3% annualisert), sammenlignet med 72.9% (26.3% annualisert) for referanseindeksen.

Det er alt annet en gøy å rapportere om betydelig mindreavkastning. Samtidig er det helt naturlig med slike perioder, også for kvalitetsstrategier. Avkastning kommer ujevnt, hadde det eksistert en strategi som alltid ga meravkastning, ville alle fulgt denne, og da ville den ikke lenger fungert. For å oppnå langsiktig risikojustert meravkastning, må vi akseptere at den kommer ujevnt. For å oppnå gode resultater på lang sikt, er det viktig å ikke la kortsiktige bevegelser påvirke en til å ta irrasjonelle avgjørelser underveis.

Investeringsfilosofien til FIRST Veritas er å eie de 12-18 selskapene i Norden som til enhver tid har den mest optimale kombinasjonen av høy kvalitet og lav risiko. Kort oppsummert:

- En egenutviklet modell måler selskapenes reelle prestasjoner tilbake til 2011

- Faktiske prestasjoner betyr mer enn ord og løfter

- Lang måleperiode er nødvendig for å så godt som mulig eliminere effekten fra tilfeldigheter

- Modellen er basert på hardtastet regnskapsdata

- Mye subjektivitet og skjønn i regnskapsføring krever menneskelig avstemming og justering

- Prestasjonene må måles nøyaktig, objektivt og ikke minst identisk på tvers av ulike selskaper

- Syv parametere måles tilbake til 2011:

- Kvalitet: Salgsvekst, kapitalavkastning, cash-conversion og marginvarians

- Risiko: Soliditet, verdsettelse og syklisk fase

- Selskapene får en score per parameter basert på sin relative posisjon (blant 180 selskaper) i kategorien

- Totalscoren selskapene får avgjør om selskapet kommer i fondet og hvilken vekt de evt. får

- Investeringsfilosofien bli dermed faktabasert, metodisk og disiplinert.

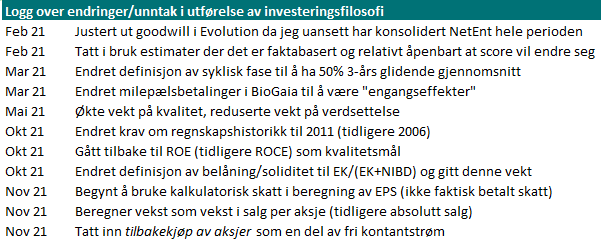

Investeringsfilosofien står støtt og vil selvsagt bli videreført. Når det er sagt, betyr ikke dette at det ikke er rom for forbedringer i selve utførelsen av strategien. Dette er en evigvarende prosess jeg skal skrive mer om i årsbrevet.

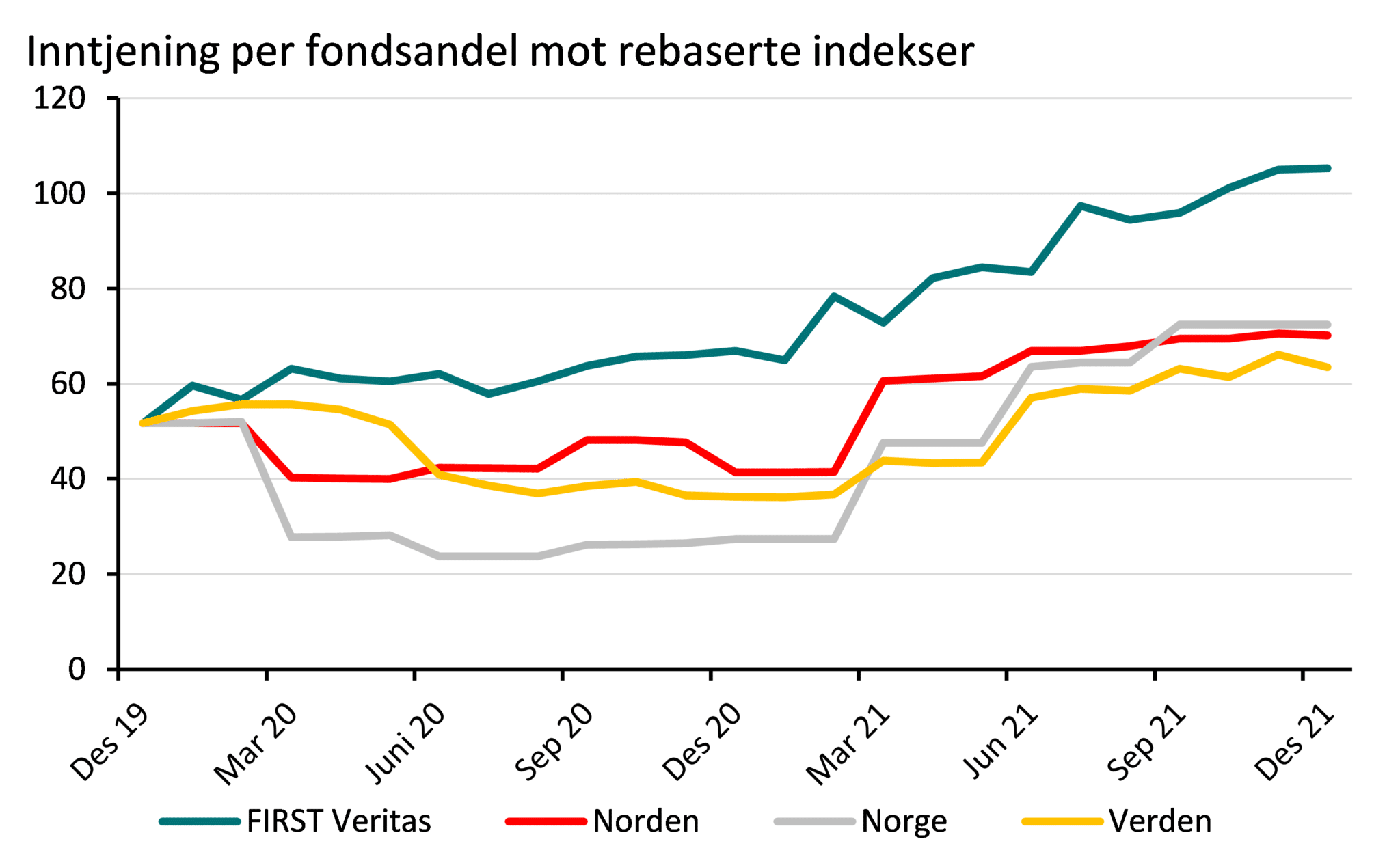

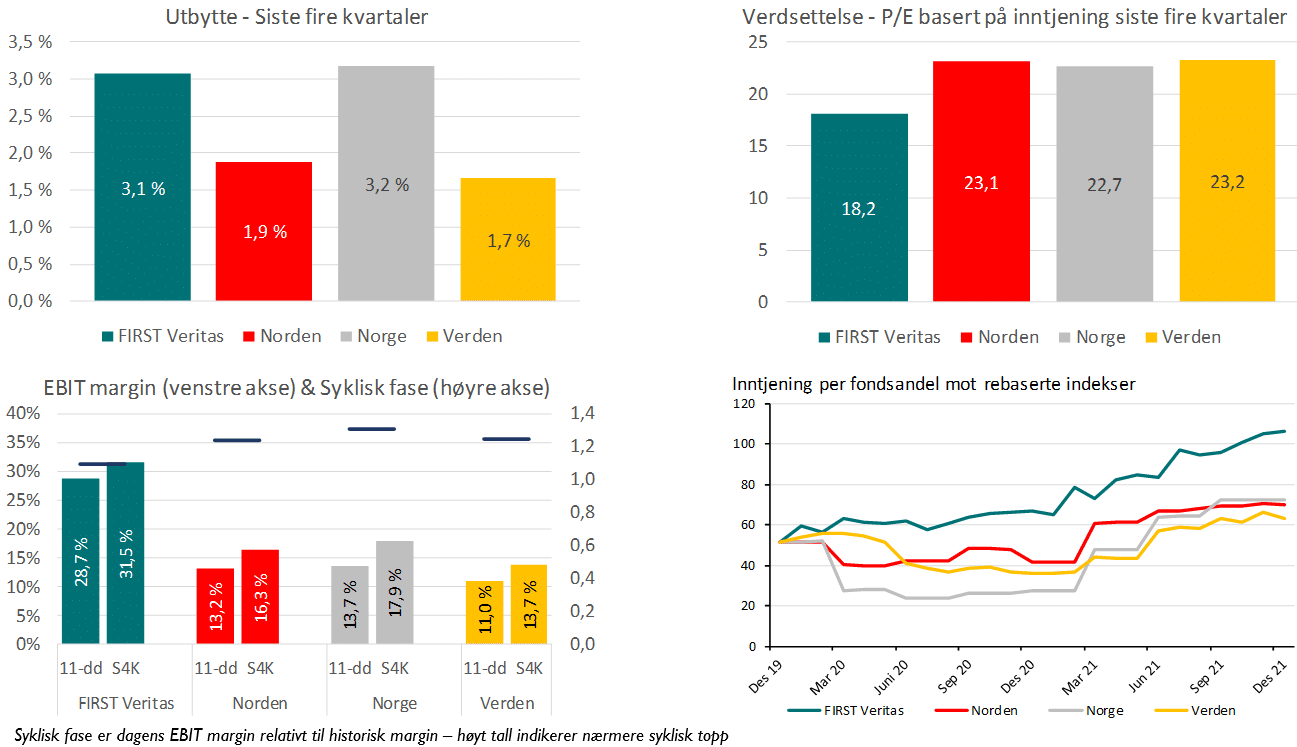

Det er en opplagt langsiktig sammenheng mellom utvikling i selskapers resultater og aksjekurser. Dette gjelder også for fond. For å oppnå god langsiktig avkastning er det derfor viktig å skape en sterk, forutsigbar og ikke minst vedvarende vekst i inntjening per fondsandel, uten å overbetale for dette. Konseptet med modellen til FIRST Veritas er nettopp å maksimere disse egenskapene.

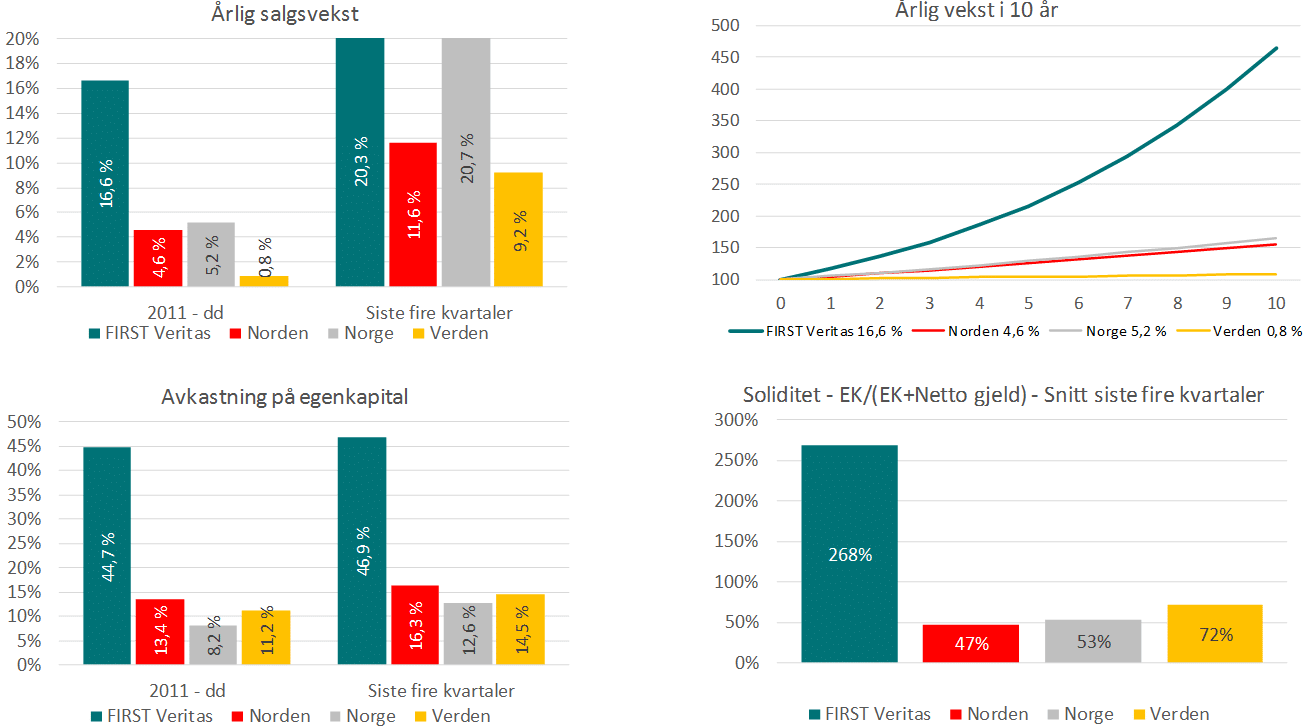

Etter en vekst på 29.4% i 2020 og 58.6% i 2021, er inntjening per fondsandel nå 106.18 kroner. Fondskursen som ved utgangen av 2021 var 1928.44 kroner, altså er rullerende Pris/Inntjening (P/E) i fondet 18.2x. Grafen under viser utviklingen i inntjening per fondsandel sammenlignet med børsen (indeksen) i Norden (VINX Nordic), Norge (OBX) og verden (MSCI World).

Utviklingen til inntjeningen i FIRST Veritas er både sterkere og mer robust enn for indeksene. Selv om alle selskaper i noen grad er sykliske, er langsiktig strukturell vekst det viktigste, noe selskapene i fondet har vist gjennom pandemien.

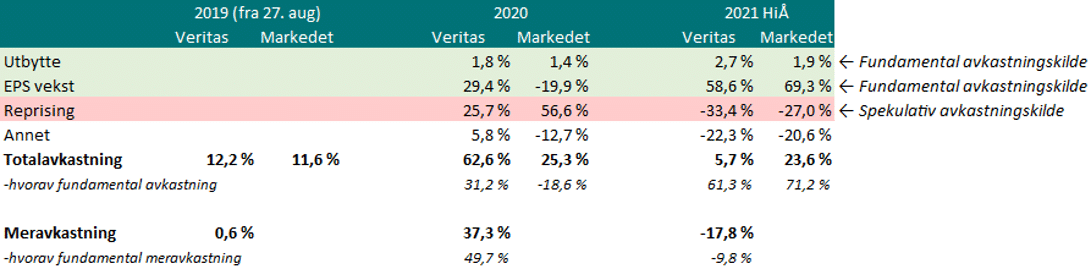

Avkastning kommer fra tre (fire) kilder:

- Vekst i inntjening (som vi har vært innom allerede)

- Utbytte

- Reprising (altså endring i verdsettelsesmultipler)

- Annet (matematiske effekter, valuta, trading osv)

Med tanke på Veritas` investeringsfilosofi, så er de to første, også kalt de fundamentale avkastningskildene, de viktigste. I 2020 utgjorde disse 31.2%, mens spekulative avkastningskilder også bidro positivt, slik at totalavkastning for fondet ble 62.6%. Tilvarende tall for børsen i Norden av fundamental avkasting på minus 18.6% og totalavkastning på 25.3%

I 2021 har de fundamentale avkastningskildene bidratt med 61.3%, mens spekulative avkastningskilder bidro betydelig negativt slik at totalavkastning kun ble 5.7%. Tilvarende tall for børsen i Norden av fundamental avkasting på 71.2% og totalavkastning på 23.6%

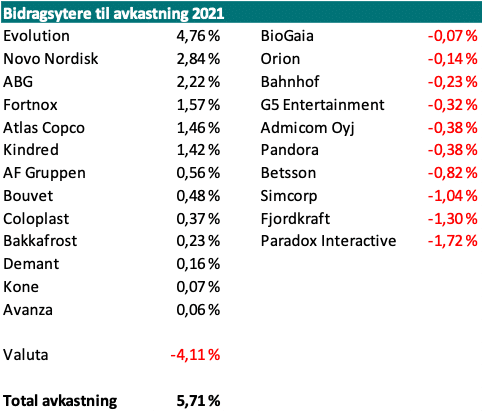

Neste måte å dekomponere avkastningen på, er å analysere bidrag per selskap. Tabellen under viser hvordan den samlede avkastningen på 5.71% har oppstått basert på denne fordelingen.

Som tabellen viser, bidro Evolution mest positivt, etterfulgt av Novo Nordisk og ABG. Jeg skal ikke bruke noe mer tid på disse, men heller konsentrere meg om selskapene som har bidratt mest negativt. Er overbevist om at det er mye mer å lære av det. Paradox var den største negative bidragsyteren til avkastningen i 2021, etterfølgt av Fjordkraft, SimCorp og Betsson.

Jeg er ikke noe stor tilhenger av å skulle finne forklaringer på hvorfor markedet eller aksjer går opp eller ned. Likevel kan en overordnet analyse av reell utvikling i selskapene, men også nyheter og fokus rundt selskapene være nyttig.

For å begynne med SimCorp. SaaS (Software as a Service) aksjer har som helhet hatt et tøft 2021. Ved inngangen til 2021 var selskapet verdsatt til 64x løpende inntjening. Gjennom 2021 har inntjeningen økt 37%, mens aksjen har falt 21%. P/E er derfor nå 37x, ned 42% sammenlignet med et år siden. Burde modellen skjønt at aksjen var «for dyr» for et år siden? Kanskje, samtidig er SimCorp et kvalitetsselskap som over tid har vist svært gode prestasjoner. På bakgrunn av dette har aksjen over de siste 10 årene har aksjen hatt en årlig gjennomsnittlig avkastning på 25%. Avkastning kommer ujevnt, og den var mindre hyggelig i 2021 dessverre. Jeg tror egentlig ikke det er så mye læring i det, å selge aksjen fordi den var dyr i begynnelsen av året for å time et tilbakekjøp senere tror jeg hadde vært vrient. Modellen bidrar til å redusere eksponering når aksjen er dyr, og vice versa, så svingninger er bra. Aksjen har vært spesielt svak mot slutten av året, muligens grunnet mangel på annonsering av nye kontrakter som normalt kommer i fjerde kvartal, men dette er også ujevnt

Når det gjelder de tre øvrige selskapene på bunn av lista for bidrag til avkastning, altså Paradox, Fjordkraft og Betsson vil jeg si at ulike former for «støy» er et fellestrekk. Jeg tenker at støy kan rangeres etter alvorlighetsgrad. Den begynner ofte som hvit og kan enten forsvinne, bli reell eller i verste fall gå over fra støy til en varig endring. Altså rett og slett et «This time is different» tilfelle.

| Grad | Kjennetegn | Eksempler |

| Hvit | Aksjekursen beveger seg basert på noe som tilsynelatende ikke bør være betydningsfullt |

|

| Reell | Erkjennelsen av at inntjeningen blir påvirket, i utgangspunktet midlertidig |

|

| Varlig | Inntjeningen blir betydelig og varig påvirket. «This time is different» |

|

Siden verdsettelse er et av parameterne i filosofien til FIRST Veritas, er dette med støy litt relevant. For å kjøpe gode selskaper så billig som mulig, kan ofte midlertidig støy være en faktor som muliggjør dette. Samtidig er det viktig at selskapene tåler å gå gjennom støy, altså ha et solid finansielt fundament, noe som også er et av parameterne i filosofien.

Paradox er en svensk utvikler av strategispill til data og konsoll. Selskapet har tidligere publisert suksessfulle titler som Crusader Kings, Hearts of Iron, Europa Unerversalis og Stellaris. Akselerert bruk av dataspill som følge av pandemien bidro til sterk utvikling i 2020. Dette har nok slått litt tilbake i 2021 fordi sammenlignbare tall har vært vanskeligere å møte og verdsettelsene ha kommet ned. Utvikling av dataspill har sjelden jevn utvikling. Det er vanskelig å vite på forhånd om et spill innehar egenskapene for å bli en suksess. Paradox har gjennom 2021 gjort vesentlige nedskrivninger av prosjekter som enten har blitt stanset før publisering eller fått svak mottakelse fra spillerne. Høsten 2021 ble overtok hovedeier og tidligere CEO Fredrik Wester igjen rollen som CEO etter den svake utviklingen til selskapet. Jeg synes selskapet har kommunisert veldig ryddig og direkte på at det som har blitt levert er langt unna hva som er ambisjonene, og fokuset på kvalitet fremover er styrket. Hvorvidt dette materialiserer seg gjenstår å se, men gitt svært god historisk kvalitet kombinert med at ujevnheter er helt naturlig i bransjen, er FIRST Veritas fortsatt aksjonærer. Mot slutten av året har både antall brukere av dere spill og aksjekursen steget. Paradox befinner seg trolig i midterste fase av støyen.

Fjordkraft, en ledende videreselger av strøm, vil jeg si er et sted mellom alvorlighetsgrad 1 og 2. Det har vært mye støy rundt omdømme, store svingninger i strømpriser og ny type konkurrent/teknologi. Resultatene til Fjordkraft er også fortsatt gode (kanskje marginalt svakere enn 2019/20 der det var svært fordelaktig utvikling i strømpriser drevet av vær/temperatur). Men aksjekursen har vært veldig svak, og med dagens verdsettelse vil jeg si at markedet forventer svakere resultater fremover. Spørsmålet blir om støyen er forbigående, eller Fjordkraft videre til alvorlighetsgrad 3. FIRST Veritas er fortsatt aksjonær i Fjordkraft og følger selskapet og bransjen tett for å kunne tilegne seg ytterligere faktabasert informasjon videre.

Betsson, en operatør av gambling på sport og casino har levert solide tall gjennom 2021 drevet av sterkt underliggende marked drevet blant annet av fotball VM. Utsiktene på kort sikt er uansett svakere drevet av at selskapet ikke fikk tildelt lisens i det attraktive nederlandske markedet. Samtidig har den tyrkiske valutaen (Lira) der Betsson har virksomhet svekket seg betydelig. I tillegg har det vært noe internt rot i selskapet der CEO Pontus Lindwall, ble sagt opp påfulgt av misnøye blant aksjonærene som førte til at han kom tilbake som CEO like etter. Industrianalyser viser at markedet for online-gambling en svært lys fremtid. Det har vært mye støy i Betsson, jeg vil si de er i midterste fase. FIRST Veritas har solgt seg noe ned i Betsson, men selskapet har fortsatt en posisjon i fondet.

Med en relativt konsentrert portefølje (12-18 selskaper) vil støy alltid representere en risiko. Kortsiktig støy (de to første fasene) vil trolig bidra til verdiskaping på lengre sikt, men potensielt plagsomme bevegelser i aksjekurser på kort sikt. De gangene tilfeller av «This time is different» inntreffer (heldigvis viser statistikk at det er sjeldent), kan dette bidra til varige tap på investeringer.

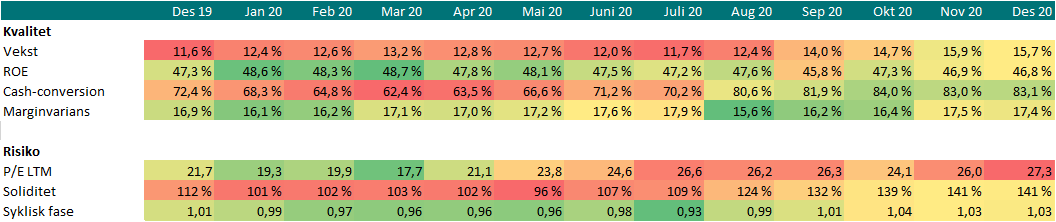

Gjennom 2020 utviklet kvaliteten på fondet seg betydelig positivt for vekst og cash-conversion, mens kapitalavkastning og marginvarians svekket seg marginalt. I sum vil jeg si kvaliteten forbedret seg. På risikosiden så styrket soliditeten seg, syklisk fase var noe høyere (negativt), mens som jeg skrev i fjorårets årsbrev var den største risikofaktoren i Veritas høy verdsettelse, da P/E steg fra 21.7x ved året begynnelse, til 27.3x ved årets utløp.

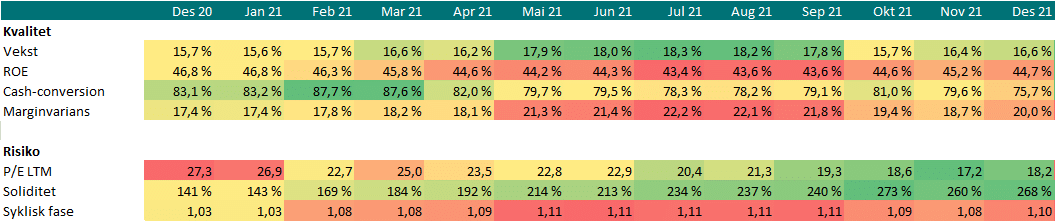

Den spådommen ble dessverre riktig. Verdsettelsen har gjennom 2021 blitt redusert fra en P/E på 27.3x til 18.2x, og dermed bidratt betydelig negativt til avkastningen. For øvrig på risikosiden har soliditeten styrket seg vesentlig, mens syklisk fase er noe høyere enn ved inngangen til året. Når det gjelder kvalitet, har vekst styrket seg, mens kapitalavkastning, cash-conversion og marginvarians alle er noe svekket. I sum er kvaliteten muligens noe lavere nå enn ved inngangen til året.

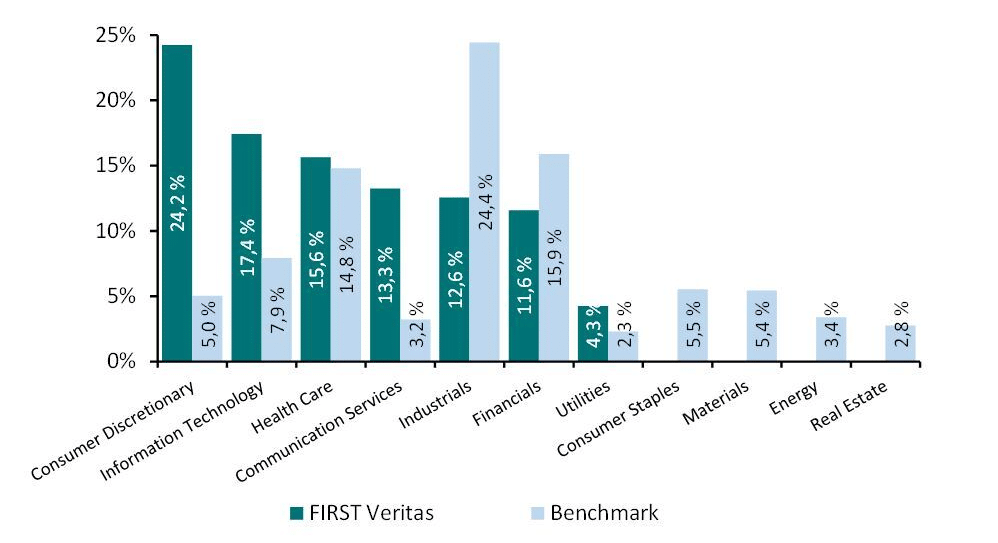

En kuriositet som understreker FIRST Veritas’ langsiktige tilnærming, er at gjennomsnittlig stiftelsesår blant selskapene i fondet er 1976, altså for 45 år siden. Ikke noen døgnfluer akkurat. Lang historikk er viktig for å så godt som mulig kunne skille ut tilfeldigheter fra underliggende presentasjoner. Selskapene måles gjennom de syv nevnte parameterne basert på regnskapstall tilbake til 2011. Dette ligger til grunn for en totalscore som igjen bestemmer selskapenes vekt i fondet. Forvaltningen blir derfor i høyeste grad faktabasert, metodisk og disiplinert. FIRST Veritas’ eneste agenda er optimal kombinasjon av høy kvalitet og lav risiko. Grafen under viser også at fondet har store relative sektoravvik sammenlignet med referanseindeksen.

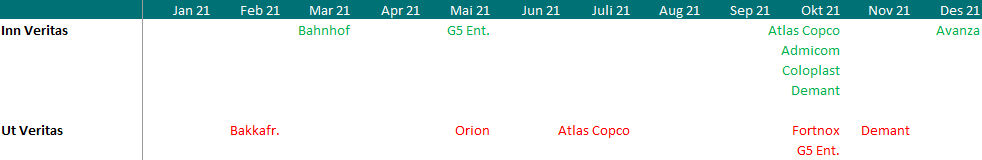

Hendelser gjennom 2021

Med fare for å virke kortsiktig, tror jeg en kronologisk oppsummering av utviklingen i fondet gjennom 2021 kan gi litt innsikt i hvordan fondets filosofi fungerer i praksis. Bakgrunnen for at jeg kjøper eller selger selskaper i fondet vil alltid være drevet av hva totalscoren til selskapet er, dog kan det være ulike årsaker til endret score.

Januar forløp uten noen vesentlige hendelser. I februar solgte Veritas seg ut av Bakkafrost. Fjerde kvartal ble nok et svakt kvartal for oppdrettsselskapet, noe som førte til såpass stor svekkelse i totalscoren at det ikke lenger var plass i fondet for selskapet. Etter lang tids grubling, innførte jeg også denne måneden muligheten for å bruke estimater. Dette er noe jeg egentlig ikke liker, samtidig er det i enkelte tilfeller overveiende sannsynlig at estimater vil treffe bedre enn å bruke historikken. Jeg må ikke la min stahet gå over i dumhet. Bruken av estimater skjer unntaksvis, veldig sjeldent og er så faktabasert som mulig. Eksempler kan være oppkjøp eller milepælsbetalinger.

I mars kom Bahnhof inn som største posisjon i fondet. Jeg ble tipset om selskapet, kjente ikke godt til de fra før, men modellen jeg deretter laget på de viste enestående kvalitet og dermed en opplagt plass i fondet.

I mai økte jeg vekten på vekst og reduserte vekten på verdsettelse i modellen. Dette er tweeking jeg kontinuerlig tester ut for å optimalisere fondets egenskaper. Det viste seg at ved å betale litt høyere pris, kunne fondet oppnå mye høyere vekst. Dermed var dette en relativt opplagt endring på det tidspunktet. Tabellen litt tidligere i årsbrevet som viser utviklingen i kvalitet og risiko viser også hvordan dette påvirket fondets samlede egenskaper fra april til mai. Som følge av endringen kom G5 Entertainment inn, mens Orion ble solgt ut.

I juli ble Atlas Copco solgt ut av fondet. Atlas hadde vært med oss siden oppstart og bidratt svært positivt til fondets avkastning. Som følge av stadig stigende aksjekurs, har vekten til Atlas i fondet falt, og til slutt så var totalscoren så lav at våre veier måtte skilles

Oktober ble en innholdsrik måned for FIRST Veritas. Jeg har lenge visst at jeg på et eller annet tidspunkt må skyve mitt krav om grundig regnskapshistorikk, som har vært 2006, fremover i tid. Hvorfor? Jo for det første fordi jo lenger unna 2006 en kommer, jo mindre relevant blir den tidlige fasen, og for det andre fordi flere selskaper som tidligere har vært utelukket nå har relevant og grundig historikk. Dette har vært en tidkrevende prosess jeg påbegynte for en gid stund siden. Antall selskaper i modellen har blitt økt fra rundt 125 til 180 noe som også gjør modellen mer robust. Jeg kunne akseptert enda kortere historikk og fått inn ytterligere selskaper, men for kort historikk vil gjøre modellen sårbar for at tilfeldigheter kunne blitt godtatt som underliggende prestasjoner. Jeg tror derfor balansen nå, men drøyt 10-års historikk kombinert med nesten 50% flere selskaper er ganske god. Jeg benyttet samtidig muligheten til å endre måten å måle kapitalavkastning på fra å være basert på sysselsatt kapital, til egenkapital. Som aksjonær er jeg mest opptatt av verdiskapingen som kommer vår vei. Samtidig måtte jeg da også endre definisjonen av soliditet slik at selskaper ikke blir belønnet for å ha høy belåning (som kan bidra til økt egenkapitalavkastning). Som følge av endringene kom Atlas Copco tilbake i fondet, nå på en lavere kurs. Admicom, Coloplast og Demant kom også inn, mens Fortnox og G5 Entertainment ble solgt ut.

I november ble Demant solgt ut igjen. Pinlig sak, en formelfeil fordi selskapet kun rapporterer halvårstall hadde sneket seg inn og gitt selskapet høyere score enn det egentlig skulle hatt. Demant har vært inne i fondet tidligere, så jeg reagerte ikke på det umiddelbart. Vi hadde flaks, selskapet ble solgt ut på 10% høyere kurs enn det ble kjøpt inn på noen dager tidligere. I desember kom Avanza inn i fondet. Jeg har tidligere utelukket selskapet fordi jeg har ment det har vært for mye bankvirksomhet, men etter å ha tatt en ny gjennomgang kom jeg til at den tidligere tilnærmingen muligens har vært litt for enkel. Selskapet har strålende nøkkeltall og minner svært lite om en klassisk bank.

Tabellene under oppsummerer endringene gjennom året:

Selv om jeg ikke kjenner tilsvarende nøkkeltall for konkurrerende fond, vil jeg likevel bli overrasket om noen er i nærheten å ha den samlede kvaliteten selskapene i FIRST Veritas har. Grafene over viser i alle fall at kvaliteten i fondet er langt høyere enn for børsen både i Norden, Norge og verden, samtidig som verdsettelsen er lavere. Det tror jeg gir gode odds for solid langsiktig avkastning.

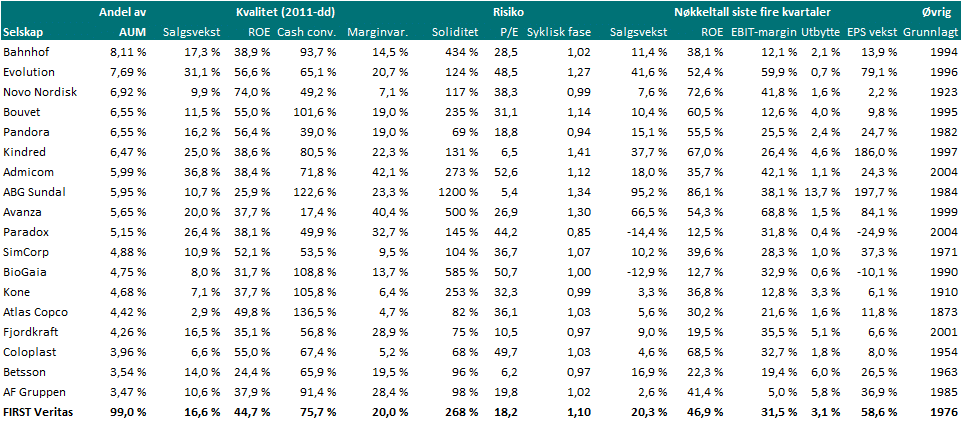

Porteføljen ser ved årsskiftet slik ut:

Fremtidsutsikter

«Forecasts usually tell us more of the forecaster than of the future» skal Warren Buffet ha sagt. Istedenfor å bruke energi på å gnikke på krystallkula, tenker jeg heller jobbe målrettet med å utføre investeringsfilosofien på best mulig måte uavhengig av markedsforhold.

Ambisjonen er ikke å være best, men å være så god det overhodet er mulig å være. Videreføre og forbedre investeringsfilosofien til FIRST Veritas er evigvarende og min høyeste prioritet.

Med ønske om et godt nytt år.

Thomas Nielsen

Forvalter FIRST Veritas