Høy Pris/Bok er bra – særlig om inflasjonen stiger

22.06.21Høy inflasjon er opplagt bra for selskaper med store immaterielle eiendeler, enten de er i balansen eller ikke, skriver FIRST-forvalter Thomas Nielsen.

Jeg ante ikke hva P/B i FIRST Veritas var, før jeg tenkte det sikkert var lurt å sjekke i forbindelse med denne artikkelen. 12,7x var det. Jeg leste i avisen at Oslo Børs var på 2,7x, og det ble hevdet at det var høyt. Huttetu. Tittelen på artikkelen er egentlig litt misvisende, målet er ikke høyest mulig Pris/Bok i seg selv, men å eie selskaper med mest mulig immaterielle verdier.

Slike verdier består stort sett av ulike, vedvarende konkurransefortrinn, ofte kalt vollgraver (moats). Det kan være verdien av merkevaren, ledende produkter/tjenester, organisasjonskultur, bra ledelse, systemverdier, nettverkseffekter, kostnadslederskap, størrelse/markedsandel, høye byttekostnader, kundekontakter osv.

Dersom vi ser på et selskap som har vært involvert i oppkjøp, vil disse verdiene være i balansen siden hele oppkjøpssummen må balanseføres. Noe blir identifisert og dermed fordelt, resten blir goodwill. Dersom selskapet hele veien har stått på egne ben, vil ikke verdiene være i balansen, men synes i form av at markedsverdien er mye høyere enn bokverdien. Det er derfor jeg typisk liker selskaper med høy P/B.

Hvorfor liker jeg sånne «usynlige» verdier? Både goodwill, immaterielle eiendeler og høy P/B er jo negativt ladede begreper. Det er hovedsakelig to grunner til min fascinasjon over dette. For det første er det vanskelig å kopiere. Det er ikke for en konkurrent bare å kjøpe litt god organisasjonskultur eller overlegne produkter og markedsposisjon. Det svenske livecasinoselskapet Evolution er et godt eksempel.

For det andre, slipper du i mye større grad å reinvestere i disse verdiene for å vedlikeholde eller øke dem. Et selskap med fabrikker, skuter eller andre fysiske eiendeler må hele veien reinvestere mye for å holde sine verdier og sin posisjon vedlike. Og det er akkurat her dette med inflasjon kommer inn.

Ikke at jeg aner noe som helst om inflasjonen blir høyere eller lavere enn dagens forventninger, så god er ikke krystallkulen min. Men om prisene øker, vil kostnaden knyttet til investeringer nøytralisere fordelen av prisøkningen for selskaper med mange fysiske eiendeler, mens forretninger som er «asset light» vil ha mye lavere investeringsbehov, men likevel ha fordelen av økte priser. Så høy inflasjon er opplagt bra for selskaper med store immaterielle eiendeler, enten de er i balansen eller ikke. Coca-Cola trenger ikke reinvestere i sin magiske oppskrift, den er der åkkesom.

La oss se på et eksempel som viser hvor meningsløs P/B er, Swedish Match. Det er helt opplagt at selskapet har en unik posisjon i markedet for snus i Skandinavia og USA. De siste fire kvartaler har det hatt 5,3 milliarder kroner i resultat etter skatt, mens markedsverdien er 120 milliarder svenske kroner (P/E på 23x).

Hvordan ser balansen ut? Totalbalansen er på 16,6 milliarder (hvorav 2,3 er immaterielle), mens egenkapitalen er på minus 5,6 milliarder svenske kroner.

Det er åpenbart at det er massive verdier utenfor balansen, og i tillegg gir bokført egenkapital ingen nyttig informasjon – negativ egenkapital har oppstått fordi selskapet har hatt god kontantstrøm, solgt virksomhet til over bokført verdi, og betalt disse pengene tilbake til aksjonærene gjennom utbytter og tilbakekjøp.

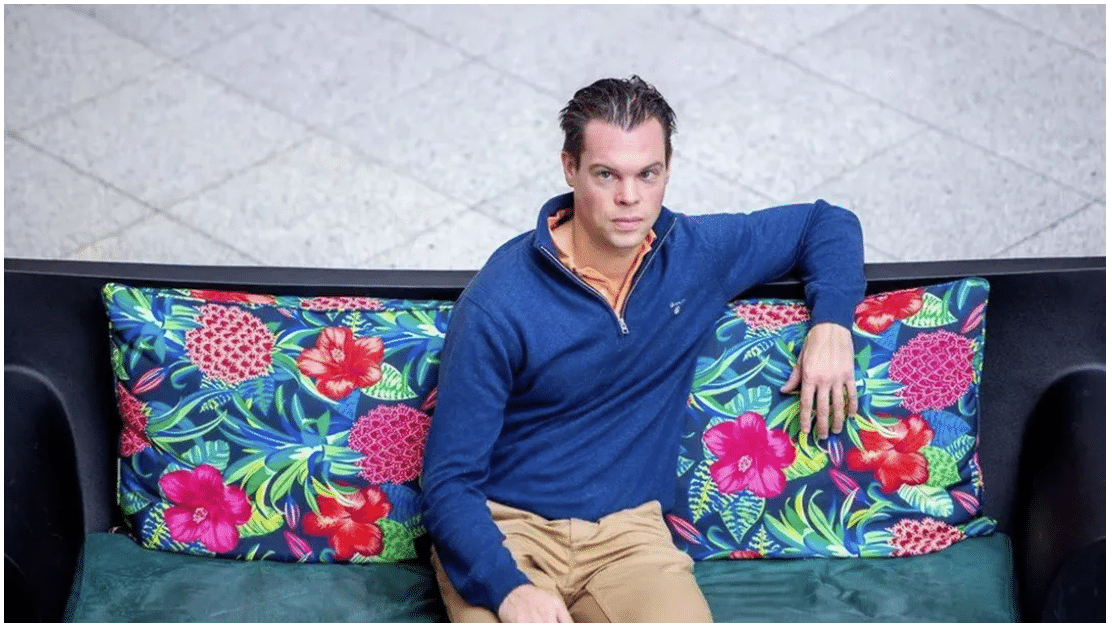

Thomas Nielsen

Forvalter av FIRST Veritas