Klar for stresstest?

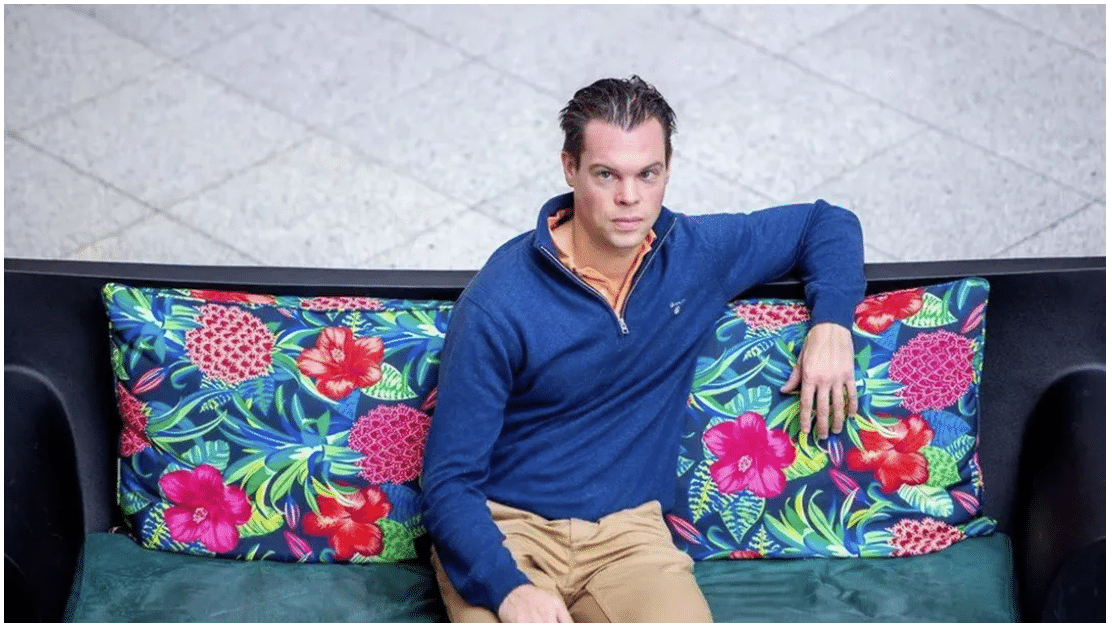

25.06.18Martin Mølsæter som forvalter FIRST Generator og FIRST Globalt Fokus har skrevet følgende artikkel om hvordan man kan tjene på økte markedssvingninger.

Markedsstrukturen på børsene har endret seg for aksjehandlere, og nå kommer stresstesten av likviditeten i aksjemarkedet. Men er det mulig å tjene penger på det?

I min forrige artikkel «Hoppe av i svingen?» argumenterte jeg for at aksjemarkedet har en tendens til å stige mye i siste fase før toppen nås. Historikk viser at Oslo Børs stiger 33 prosent i snitt siste 12 måneder før toppen nås. Det kan bli «dyrt» å hoppe av i svingen for tidlig, men den siste fasen pleier å være preget av økt volatilitet.

Aksjekurser i seg selv blir sett på som signal på hvordan aksjekursene skal utvikle seg fremover i tid. Men det er ikke lett å tolke hva som er riktige og hva som er falske signaler.

En betydelig økt andel indeksfond og faktorfond har endret markedsstrukturen, særlig for større aksjer som inngår i mange forskjellige indekser samtidig. Dette er penger som i normale tider ikke rører på seg i samme grad som aktive penger. Store aksjer har som er resultat av dette fått halvert likviditeten sin de siste årene målt mot børsverdi.

I tillegg går en større andel av handelen enn tidligere i sluttauksjonen. Opptil 40 prosent av volumet i større aksjer kan faktisk gå i sluttauksjon. I tillegg har nye reguleringer og ny teknologi endret handelsbildet for aktiv handel.

I dag er mange av market makerne byttet ut med høyfrekvensalgoritmehandel. Disse er overlegne i hurtighet, men de har vanskeligheter med å skjønne komplekse nyhetsannonseringer. Derfor trekker de seg i større grad ut av markedet. De handler mye oftere, men har mindre kapital tilgjengelig. Det har ført til at tradinglikviditeten i markedet i spesielle situasjoner er mye dårligere enn for bare for ti år siden. Mesteparten av tiden har ikke det så mye å si. Men i tider som nå med relativt høy aksjeverdsetting er vi mer utsatt.

Case:

Hva skjer hvis vi får et plutselig fall i en større italiensk bank på formiddagen når likviditeten i markedet er ganske lav utløst av en litt kompleks nyhetsmelding? De høyfrekvente algoritmene trekker seg fra aksjen og fra å handle i europeiske banker generelt.

Siden vi er i en fase med relativt høyt priset aksjemarket kan flere svært oppegående investorer, som normalt sett ville gå imot, bli nervøse for at det er et signal og starten på noe større. Det kan medføre børsfall som varer opptil flere dager. Da kan vi få en reprise av 1987 med 15 til 20 prosent fall på noen dager.

Hva kan man gjøre? Man kan selge alle aksjer nå, men da risikerer man å miste den betydelige avkastningen i siste delen av oppgangsfasen. Den vil ikke jeg gå glipp av. Man kan vurdere å sikre seg mot raske og store børsfall ved å kjøpe salgsopsjoner på indeks 5 til 10 prosent under dagens verdi to til tre måneder frem i tid. Da kan man faktisk tjene på panikksalg som varer kun over noen dager. Min viktigste anbefaling er uansett ikke å være i en situasjon hvor man må selge hvis det kommer raske fall.

Jeg er i alle fall klar for å ta imot aksjer som eventuelt blir solgt i panikk. Fondene mine er også lite eksponert mot de store indekstunge aksjene eller illikvide favorittaksjer for smartbetafond, hvor det kan bli trangt i døra. Jeg tror fortsatt at det store fallet først kommer når resesjonen nærmer seg og at vi som før får en del signaler fra ledende indikatorer i forkant. Jeg er fortsatt fullinvestert i mine egne aksjefond.