Markedssyn januar

07.01.222022 – et mer utfordrende år?

Markedene tok raskt en holdning om at den nye virus-varianten kun representerer en midlertidig utfordring, noe som ga oppgang i aksjemarkedene gjennom årets siste måned. 2021 ble dermed et år med svært sterk avkastning, og det er en lite dristig spådom at 2022 vil bli mer utfordrende. Høy verdsettelse og en mer moden konjunktursituasjon samt sentralbanker som nå er i ferd med å snu til å bli mindre stimulerende representerer potensiell motvind for aksjemarkedene i 2022. Samtidig vil global økonomisk vekst også i 2022 bli klart høyere enn normalt, noe som vil være understøttende for aksjemarkedene. Det er umulig å forutsi presist når fokuset for alvor skifter i retning av at verdsettelsen er (for) høy og at global økonomi vil kunne falle tilbake. Vår tilnærming er å redusere risikoen gradvis i tråd med stigende aksjemarkeder og mer moden konjunkturoppgang. Mest sannsynlig vil markedene fortsette oppover i begynnelsen av 2022, noe som vil gi grunnlag for å redusere risikoen videre gjennom året.

Strategi

Økonomisk vekst

| FIRST Fondenes syn: | Konsensus: |

|---|---|

| Global vekst passerte veksttoppen i midten av 2021. Utfordringer bl.a. knyttet til komponentmangel i globale produksjonskjeder bremser veksten. Veksten vil trolig bli klart bedre enn langsiktig trendvekst også i 2022, men risikoen ligger trolig på nedsiden ift. relativt høye forventinger. | Vekstforventningene for verdensøkonomien har konsekvent vært for lav for inneværende år. Over de siste månedene er forventningene marginalt redusert både for 2021 og 2022. Likevel ligger de betraktelig over langsiktig trend-veks |

| I USA er makroindikatorer marginalt svakere enn ventet i desember, men underliggende vekst er fremdeles høy. Flere meldte seg som arbeidssøkende i desember, noe som var nødvendig for å få et bedre balansert arbeidsmarked. Inflasjonen er fortsatt urovekkende høy og representerer en klar utfordring. | Vekstutsikter for 2022 er uforandret siste måneder og det forventes nesten 4 % vekst, hvilket er langt over normal-vekst. |

| Europeisk vekst har også passert toppen men veksten fremover vil bli god (med usikkerhet i det korte bildet knyttet til forløpet for Omicron). Husholdningene har beholdt optimismen til tross for Omikron. | Vekstforventninger er godt opprettholdt de siste månedene. For 2022 er veksten forventet å bli 4.2%, hvilket er langt over normalvekst. |

| Fremvoksende økonomier: Bedriftsbarometre er godt opprettholdt til tross for klare negative effekter fra en oppbremsende eiendomssektor. For andre fremvoksende økonomier viser bedriftsbarometre uendret nivå i desember men de indikerer samtidig vekst. Privat konsum er også på vei oppover. | Veksten nedjusteres videre for 2021 men er uendret for 2022. |

| I Norge er arbeidsmarkedet i sterk bedring og antall sysselsatte er nå klart over pre-pandemi nivå. Detaljomsetningen har vært veldig volatil siste året, men steg bra siste måned. | Vekstforventningene er noe oppjustert siste måned og for 2022 ventes over 4% vekst. |

| Global økonomisk syklus har blitt relativt moden etter kortvarig nedtur i 2020 og etterfølgende meget sterk vekst. Veksten i 2022 vil også bli klart høyere enn normalt og bidra til at oppgangen blir ytterligere moden. Dette vil bidra til å øke risikoen for tilbakeslag på et senere tidspunkt (mest trolig etter årsskiftet 22/23). | Det er forventet at global vekst blir 5.8% i 2021 og 4.4% i 2022. For 2022 er dette fremdeles mer enn 1 % poeng høyere enn trendvekst. |

Inntjening

| FIRST Fondenes syn: | Konsensus: |

|---|---|

| Inntjeningsutviklingen i selskaper over hele verden har vært særdeles sterk de siste 15 måneder. Forventet inntjening for MSCI World i 2021 har økt med nesten 25% gjennom året mot en normal nedjustering på 10%. Forventningene for 2022 (7% vekst fra 2021) er enkelt å oppnå gitt at økonomisk vekst blir god. Imidlertid kan det bli mer utfordrende mot slutten av 2022 hvor trolig den økonomiske oppgangen er enda mer moden. | Estimatene har vært for konservative 4 kvartaler på rad. Ventet inntjening for globale aksjer (MSCI World) for kalenderåret 2021 er nå over hva forventningene for 2021 var rett i forkant av pandemien og forventningene har økt med over 20% siden starten av året. Forventninger til inntjeningen i 2021 har vært økende siden sommer/høst i fjor i alle regioner, og denne tendensen ser nå ut til å holde seg. For 2022 ventes gjennomgående en inntjeningsvekst på drøyt 7%. |

Markedene

| FIRST Fondenes syn: | Konsensus: |

|---|---|

| Aksjemarkedene i Norge og verden (MSCI World) er nå rundt 50% høyere priset enn langsiktige normalnivåer. Et lavt rentenivå, som trolig er et strukturelt fenomen, kompenserer noe men uansett er prisingen en utfordring. Prisingen anses med andre ord høyere enn det som er langsiktig opprettholdbart, men forhold knyttet til konjunkturfase innvirker på allokeringsbeslutningen (under). | Langvarig lave renter gir grunnlag for høyere prising av aksjer men dagens ekstreme rentenivå er trolig ikke fullt ut reflektert i aksjemarkedet. Mangel på alternative avkastningsalternativer gir stigende aksjemarkeder (i fravær av alvorlige negative hendelser). |

| Kredittpremier falt kraftig gjennom desember internasjonalt etter klar oppgang i november. Nordiske kredittpremier trakk ikke like mye opp som internasjonalt i første runde men i sum gjennom siste 2 måneder er kredittpremiene her hjemme økt i forhold til det internasjonale nivået. | Kredittpremier er generelt klart lavere enn langsiktige normalnivåer. Dette gjelder i første rekke internasjonalt og spesielt i de aller mest risikable delene av high yield markedet. |

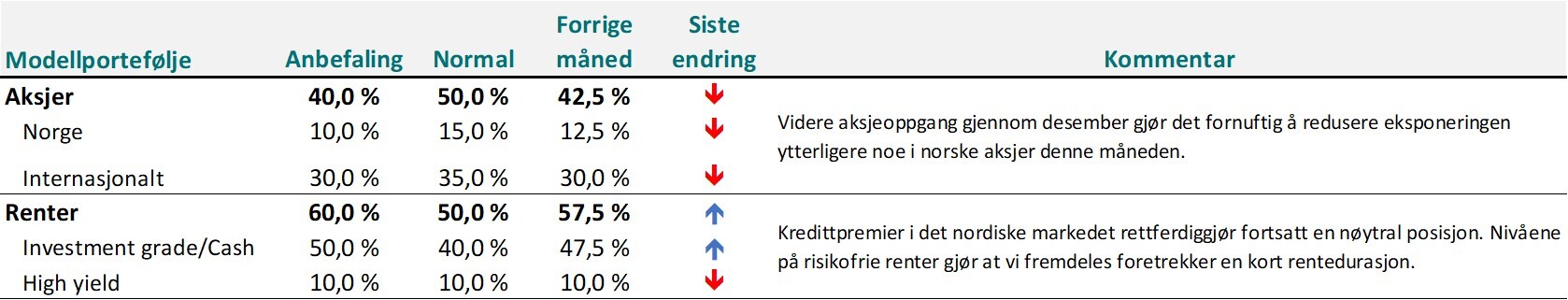

| Aktiva allokering: Vår metodikk er å gradvis redusere risikoen i tråd med høyere prising og mer moden konjunktursituasjon. Vi tror fremdeles at vi har en god stund igjen før den nåværende konjunkturoppgangen blir «overmoden» (vi kan få en pause som følge av den nye korona-mutanten). Av den grunn tror vi ikke at en større nedgang i aksjemarkedene (> 20% fall) er nært forestående, men risikoen for dette har økt. Av denne grunn reduserer vi eksponeringen noe mot norske aksjer ved inngangen til januar. | Den dominerende oppfatningen i kapitalmarkedene er at økonomisk vekst blir svært god også i 2022 samtidig som rentene forblir rekordlave. Dette er en naturligvis en optimal miks for aksjemarkedene. |

Du finner de enkelte fonds månedsrapporter på vår hjemmeside ved å klikke på fondet i tabellen på følgende link: