Nok et godt år for FIRST Opportunities

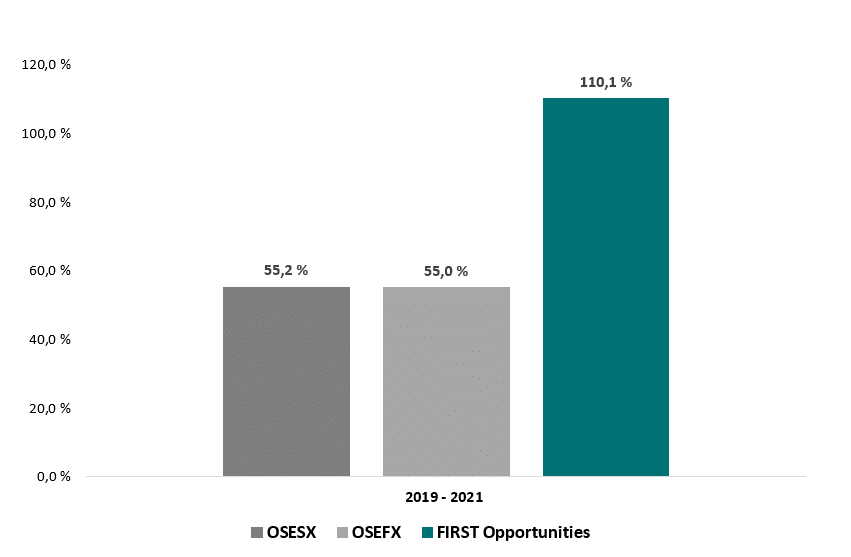

17.01.22FIRST Opportunities leverte med 27,4 % nok et godt år i 2021. Siden forvalter Jonas Heyerdahl tok over fondet for tre år siden har fondet levert en avkastning på 110 % mot Oslo Børs 55 % (28 % årlig snitt avkastning).

Fondet har samtidig hatt lavere risiko enn både markedet og sammenlignbare fond som har gitt en risikojustert avkastning i særklasse i Norge (Sharpe Ratio på 1,42 og Information Ratio på 1,45) siste tre år.

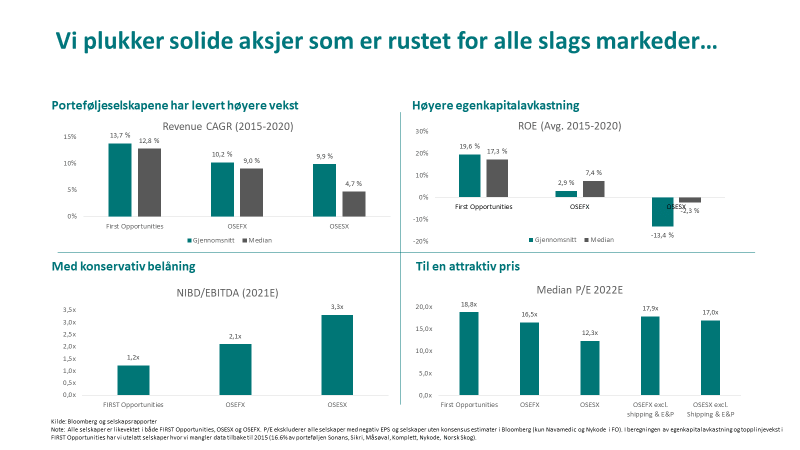

Vi investerer som om fremtiden er ukjent som høres veldig banalt ut men, som overraskende mange ikke praktiserer. Porteføljen er bygget nedenifra og opp og skal tåle alle type markeder enten det er renter opp eller ned, svingninger i oljepris eller geopolitisk uro. Siden markedet i det korte bilde styres av frykt og grådighet er det avgjørende å investere med lang horisont. Det å selge en aksje bare fordi den er opp 20 % er feil strategi for oss. Finner du et godt selskap som reinvesterer i god vekst, så sitt stille i båten. Det finnes to type investorer; de som ikke kan time markedet og de som vet de ikke kan time markedet. Jeg hører hjemme i siste kategori og er fornøyd med det.

Våre porteføljeselskaper har over de siste fem årene levert 13,7 % vekst og 19,6 % avkastning på egenkapitalen. Direkteavkastningen for 2021 er estimert til 3,2 % samtidig som gjelden i selskapene er på et lavt nivå med en netto gjeld til EBITDA på 1,2 x.

Fondet har som mål å utelukkende investere i Norges beste selskaper og får dermed en naturlig overvekt av små og mellomstore selskaper i porteføljen, selv om vi har innslag av enkelte attraktive store selskaper. FIRST Opportunities investerer i den delen av markedet hvor historisk avkastning og vekst er høyere, prising lavere og analysedekning dårligere. De store norske fondene har ikke mulighet til å investere i denne delen av markedet. Det har FIRST Opportunities.