Skamplettsektorene fra 2018 kan bli stjernene i 2019

21.01.19Råvarepriser har vært svake, og aksjene har vært enda svakere. Disse sektorene fikk «skamplett» stempel på seg i desember og ble gruset rett før nyttår. Nå tror jeg fjorårets tapere kan bli årets vinnere.

Råvaresektoren og relaterte sektorer hadde et forferdelig 4. kvartal ifjor trigget av svakere økonomisk vekst i Kina og lagertrekk i verdikjedene pga. usikkerhet rundt handelskrigen med USA. Kinesisk PMI er nå tilbake til samme lave nivå som i 1. kvartal 2016 da den kinesiske økonomien bunnet ut forrige gang. Den gang var råvarelagre svært høye, noe de overhode ikke er idag.

Kina har de siste ukene annonsert en rekke omfattende tiltak for å stimulere økonomien. Første signaler om effekten av disse tiltakene vil vi se etter kinesisk nyttår er ferdig i starten av februar. Sammenfallende med en forventet handelsavtale mellom Kina og USA som nå virker stadig mer sannsynlig kan dette trigge en ny opptur i kinesisk økonomi og endre sentimentet blant bedriftene, slik at de siste månedene med lagernedbygging snur til lageroppbygging igjen. Deltaeffekten kan bli stor. Historisk har rentehevingspauser i USA som vi er inne i nå også vært bra perioder å være eksponert i disse sektorene.

Aksjene innen råvarer er svært gunstig priset basert på dagens lave råvarepriser. Elkem og Boliden med pris/bok rundt 1.0 handles på en P/E multippel basert på dagens lave råvarepriser på kun 8x med nesten ikke netto rentebærende gjeld. Tørrbulk kan også få et skikkelig oppsving. Sektoren prises langt under NAV etter en lengre periode med svak aksjekursutvikling. Ratene ser nå ut til å ha bunnet ut. Det hjelper også på at Kina tar en pause i økningen av skrapstålforbruket sitt på grunn av kapasitetsproblemer og høye skrapstålpriser. Da skal det importeres mye mer jernmalm.

Oljeprisen ser også ut som den har bunnet ut i slutten av desember 2018. OPEC har denne gangen respondert med kutt før de egentlig skulle begynne å kutte i januar. Forrige gang oljeprisen bunnet ut i januar 2016 tok det nesten ett år før OPEC kuttet produksjonen, og markedet var usikker på om de ville gjøre det de hadde sagt de skulle gjøre.

Vi får også stadig flere signaler om at den overraskende kraftige veksten innenfor skiferolje på land i USA går mot en kraftig svekkelse i kjølevannet av det stor oljeprisfallet. Antall fracking team på land i USA har falt med nesten 20% på noen måneder. Først bores brønnene. Deretter frackes brønnene når selskapene ønsker å starte opp oljeproduksjon. Derfor er det en viktig indikatorer på fremtidig oljeproduksjon. Oljeprisen er altfor lav til å forsvare stor videre økning i amerikansk landproduksjon. Etter ti år med underskudd ser der nå ut som om finansieringskildene innenfor high yield og private equity nærmest er lukket. Det hjelper også på at en av de store rørledningene som skulle frakte olje fra Permian til kysten blir forsinket med mange måneder.

På etterspørselssiden kan vi få en betydning positiv effekt av at raffinerier forbereder seg på innføring av nye regler for bruk av drivstoff til havs i 2020. Bare i Nord Amerika spår EIA at raffineriene må øke sin produksjon med mange hundre tusen fat om dagen i 2019 kun for å tilpasse seg det nye regelverket.

Jeg tror derfor oljeprisen raskt vil stige videre til 65-70 dollar. Det vil i første omgang gavne oljeselskapene. Fallet innen oil service på over 50% på noen måneder var så stort at investorene trenger tid på å komme seg igjen. Men investorsentimentet kan snu raskere enn mange tror. En trigger kan være kraftig økt interesse for offshorelisenser globalt etter at land som Angola, Brasil og Mexico prøver nå å friste med vesentlige forbedringer i skattebetingelser. Med både lavere kostnader og forbedrede skattebetingelser kan det være det som skal til for å øke offshoreinvesteringene fra dagens unaturlige lave nivå. 2019 ser ut til å bli et rekordår for nye lisensrunder globalt.

Etter å ha hatt en portefølje full av « skampletter » sent i 2018 tror jeg disse samme posisjonene kan få stjernestatus gjennom store deler av 2019. Uansett er de lavt priset i forhold til resten av børsen.

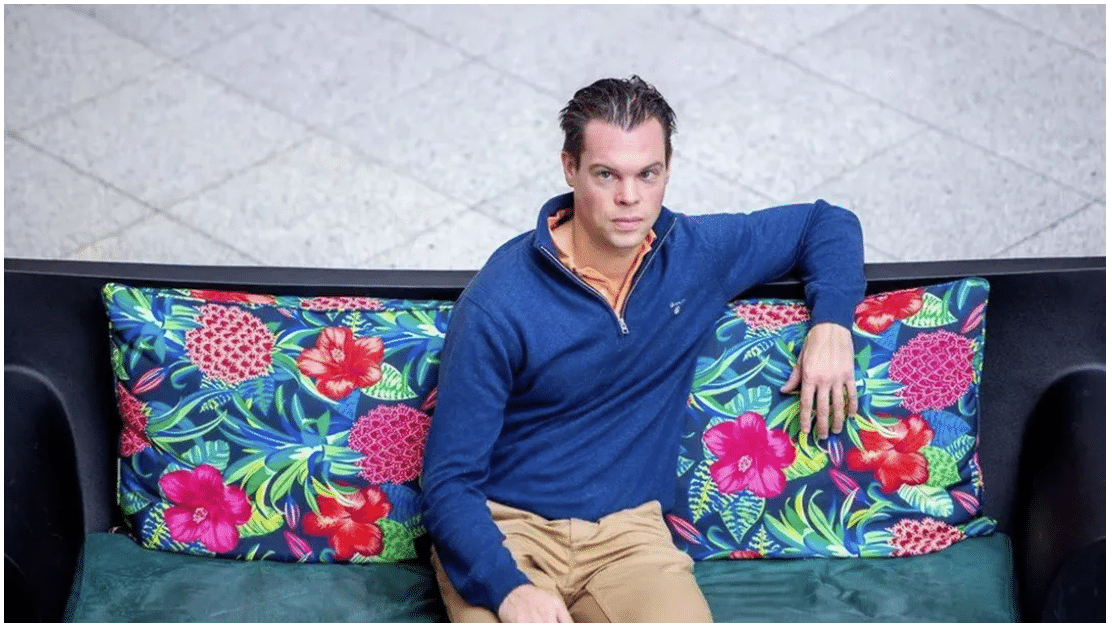

Skrevet av Martin Mølsæter for Finansavisen januar 2019.